Unser BtT stand nach der Sommerpause unter dem Thema „Sustainable Finance“. Drei inspirierende Impulsvorträge boten spannende Einblicke in die nachhaltige Finanzwelt und die Herausforderungen, die Unternehmen und Finanzinstitute dabei bewältigen müssen – von der Rolle der Banken in der nachhaltigen Kreditvergabe bis hin zu innovativen Lösungen für ESG-Datenmanagement. Erfahr hier mehr über die wichtigsten Erkenntnisse und Ansätze, wie das Finanzsystem die Transformation zu einer klimafreundlichen und zukunftssicheren Wirtschaft unterstützt.

Sustainable Finance: Nachhaltigkeit bei Krediten und ESG-Datenmanagement

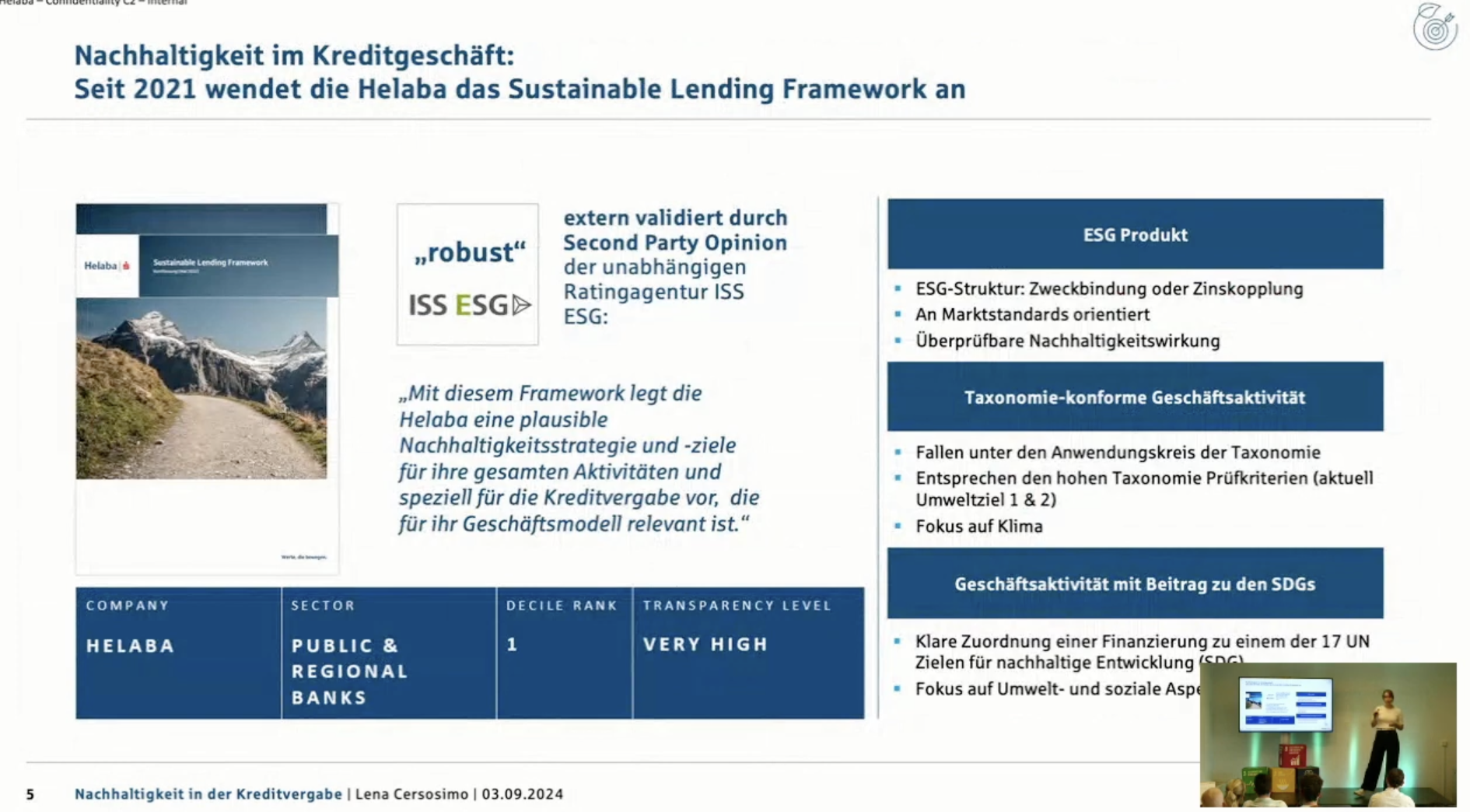

Sustainable Finance in der Kreditvergabe | Lena Cersosimo (Helaba)

In den Abend gestartet sind wir mit einem Impuls von Lena Cersosimo (Associate Director Sustainability Management) von der Helaba.

Banken spielen eine wichtige Rolle in der nachhaltigen Transformation der Wirtschaft, da sie den Unternehmen als Kapitalgeber für diverse Projekte zur Seite stehen. Sie sind Antreiber des Finanzsektors und können ebenso Anleger:innen zu Investitionen im Bereich Sustainable Finanace mobilisieren. Doch wie gehen die Finanzinstitute dabei vor? Welche Regeln beachten sie in der Unternehmensführung oder dem Risikomanagement und was beachten sie auf strategischer Ebene?

Lenas Antwort: Der Startpunkt liegt immer in der Geschäftsstrategie, aus der das Unternehmen die Risikostrategie ableitet. Daraus ergeben sich wichtige Maßnahmen für die Kreditvergabe einer Bank – auch im Bereich der ESG-Kriterien. Ein Beispiel: Die Bank legt auf der Basis so genannte Ausschlusskriterien fest. Darunter versteht man Sektoren, die nicht finanziert werden sollen, weil sie beispielsweise nicht als nachhaltige Investitionen gelten und Klimarisiken mit sich bringen. Natürlich sollen diese Kriterien auch Greenwashing vermeiden.

Zudem haben viele Banken – so auch die Helaba – auf internationaler Ebene im Finanzsektor einen weiteren großen Anreiz, da sie ein Commitment zum Pariser Klimaabkommen abgegeben haben. Damit verpflichten sie sich, die Emissionen in ihrem (Kredit)-Portfolio bis 2050 auf ein Minimum zu senken. Dadurch sollen die Ziele im Rahmen des European Green Deal der Europäischen Kommission erreicht und Nachhaltigkeitsrisiken verringert werden. Zu den wichtigsten Branchen zählen hier der Energiesektor (28%) und Automotive & Maschinenbau (24%).

Warum die Helaba und viele andere Banken sich bei Investitionsentscheidungen dennoch stark auf den (aus Emissionssicht) weniger relevanten Immobilien-Sektor konzentrieren, das erfahrt ihr im Video:

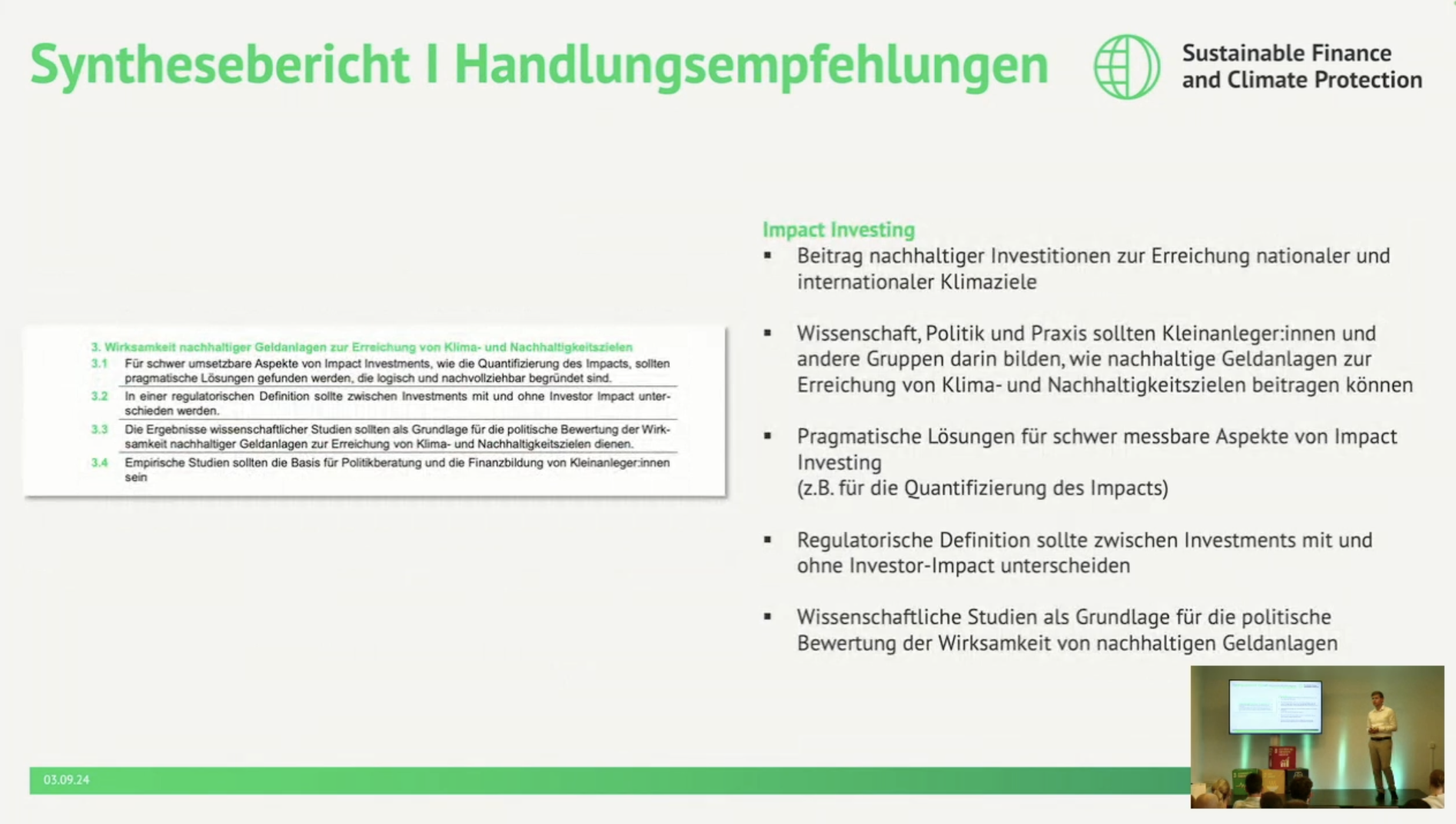

Begleitvorhaben Sustainable Finance and Climate Protection - Vorstellung | Patrick Weltin (VfU e. V.)

Im Anschluss an Lenas Vortrag schlug Patrick Weltin vom Verein für Umweltmanagement und Nachhaltigkeit in Finanzinstituten (VfU) e.V. die Brücke zwischen Wissenschaft und Praxis und stellte das Begleitvorhaben „Sustainable Finance and Climate Protection (SFCP)“ vor. SFCP bezeichnet das vom Bundesministerium für Bildung und Forschung (BMBF) vorgesehene Begleitvorhaben für die Fördermaßnahme „Klimaschutz und Finanzwirtschaft“.

Klingt alles kompliziert, doch die Zielsetzung ist klar: Deutschland soll zum führenden Standort in Sachen Sustainable Finance werden und nachhaltigen und klimaneutralen Entwicklungen Platz bieten. Dafür gibt es eine Reihe von Projekten und Aufsichten (14 an der Zahl), die im Rahmen des Begleitvorhabens vorangetrieben werden – begleitet von zahlreichen Universitäten. Der VfU stellt hierbei das Bindeglied zur Praxis dar.

Wesentliche nachhaltige Entwicklungen, mit denen sich die Forschenden dabei beschäftigen, sind:

- Impact Measurement

- Transformation im Gebäudesektor

- Klimawandel und Finanzsysteme

- Regulatorik

- Transparenz

Weitere Details zur Arbeitsweise in der Initiative erläutert Patrick im Video.

ESG-Datenmanagement für Finanzinstitute | Michael Sindram (OpenESG)

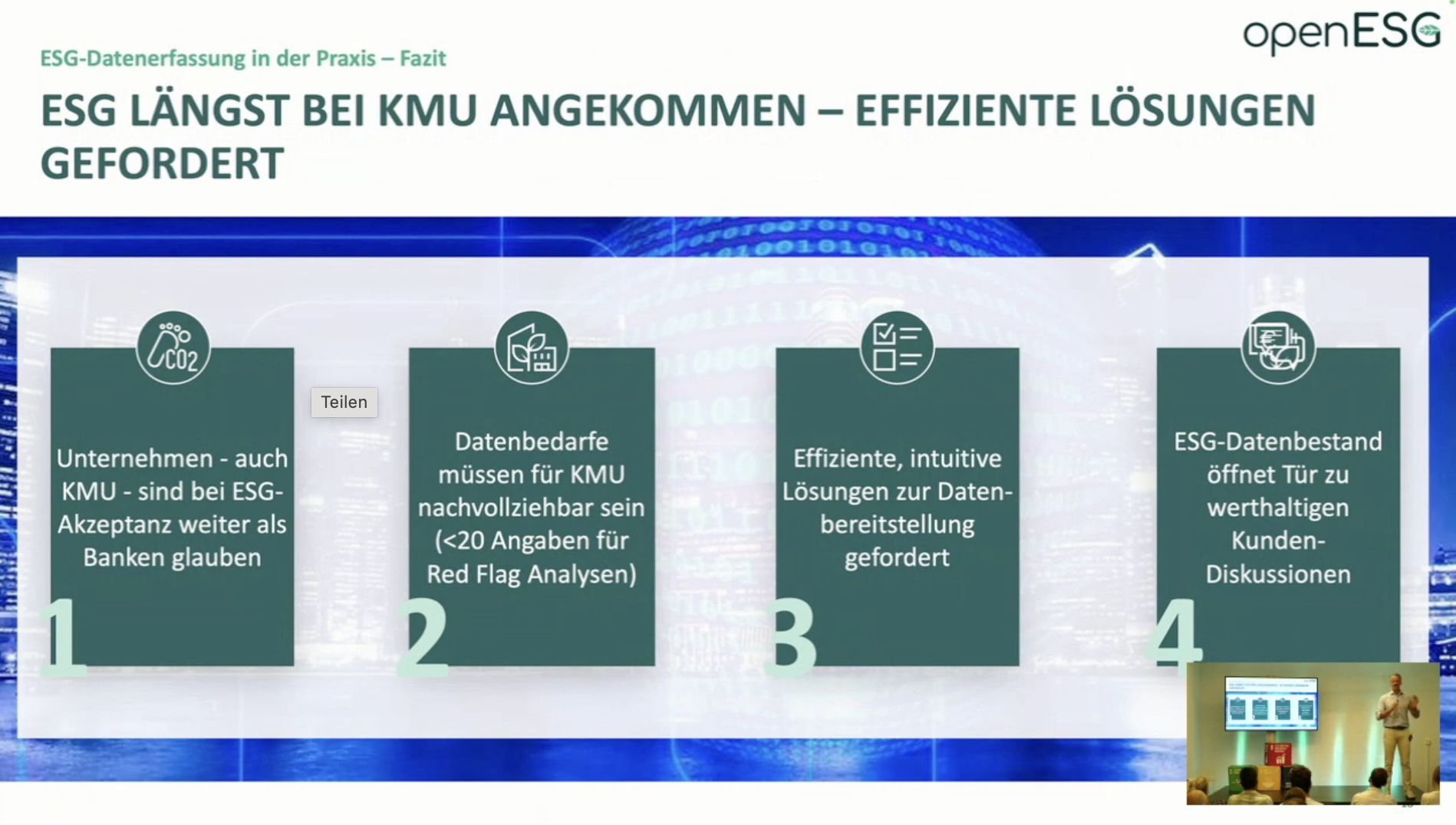

Damit Banken die Transformation von Unternehmen begleiten können, ist eine Sache unabdingbar: Daten. Viele KMUs erfassen jedoch zu wenige oder gar keine Daten, die für die Evaluation der ESG-Emissionen notwendig sind. Einige fühlen sich von den Vorgaben der Corporate Sustainability Reporting Directive (CSRD) überfordert.

Wie man Abhilfe schaffen kann, erläutert Michael Sindram vom Startup openESG GmbH. Er und seine Kolleg:innen haben eine Plattform gebaut, die die Erfassung von ESG-Daten für KMUs intuitiv und einfach macht – die wichtigsten Infos sind innerhalb von 15 Minuten erfasst, sehr zur Freude der Berater:innen in den Finanzinstituten. Solche zukunftsfähigen Entwicklungen helfen beim Umgang mit ESG-Risiken und Kriterien.

Was dabei unterstützt: eine leicht verständliche Eingabemaske und -strecke, Erläuterungen und Hilfestellungen. Aber bevor wir hier mehr schreiben, schaut es euch einfach selbst im Video an!

Du hast Lust, bei unserem nächsten „Between the Towers“ vor Ort zu sein? Dann freuen wir uns auf dich! Wir sprechen jeden ersten Dienstag im Monat über alle Themen, die die Finanz- und Tech-Szene bewegen. Dazu laden wir für jede Ausgabe Expert:innen der Branche ein und diskutieren über ein Fokusthema. Im Anschluss gibt es bei Snacks und Getränken ausreichend Gelegenheit zum Netzwerken. Die Teilnahme ist natürlich kostenlos.

Lust auf weitere Infos rund um die Finance Transformation und Digitalisierung?