Die faszinierende Welt der generativen KI im Finanzsektor: Von bahnbrechenden Entwicklungen bei OpenAI bis hin zu konkreten Anwendungen. Ein Blick auf aktuelle Trends, innovative Prototypen und die abwartende Haltung von Banken und Fintechs. Und warum es jetzt an der Zeit ist, KI nicht nur zu nutzen, sondern die Zukunft aktiv mitzugestalten!

Generative KI im Banking: Zwischen Hype und Realität

Generative KI - Trendthema mit viel Potential

Generative KI war das beherrschende Thema des vergangenen Jahres und die Ereignisse haben sich geradezu überschlagen. Man kann die Chronologie getrost in „vor der generativen KI“ und „seit der generativen KI“ einteilen. Das US-Forschungsunternehmen OpenAI markierte mit dem 30. November 2022 einen Wendepunkt, als es ChatGPT veröffentlichte. Die darauf folgende Entwicklung übertraf alle Erwartungen: Nur zwei Monate nach dem Start erreichte der heute weltberühmteste Chatbot bereits rund 100 Millionene monatlich aktive Nutzerinnen und Nutzer. Damit wurde er laut einer Studie von UBS zur am schnellsten wachsenden Verbraucheranwendung in der Geschichte des Internets.

Die Ergebnisse von ChatGPT waren nichts weniger als verblüffend. Auch Unternehmen begannen – sofern sie es nicht schon getan hatten – sich hoffnungsvoll mit generativer KI und der Erstellung eigener KI-Modelle zu beschäftigen.

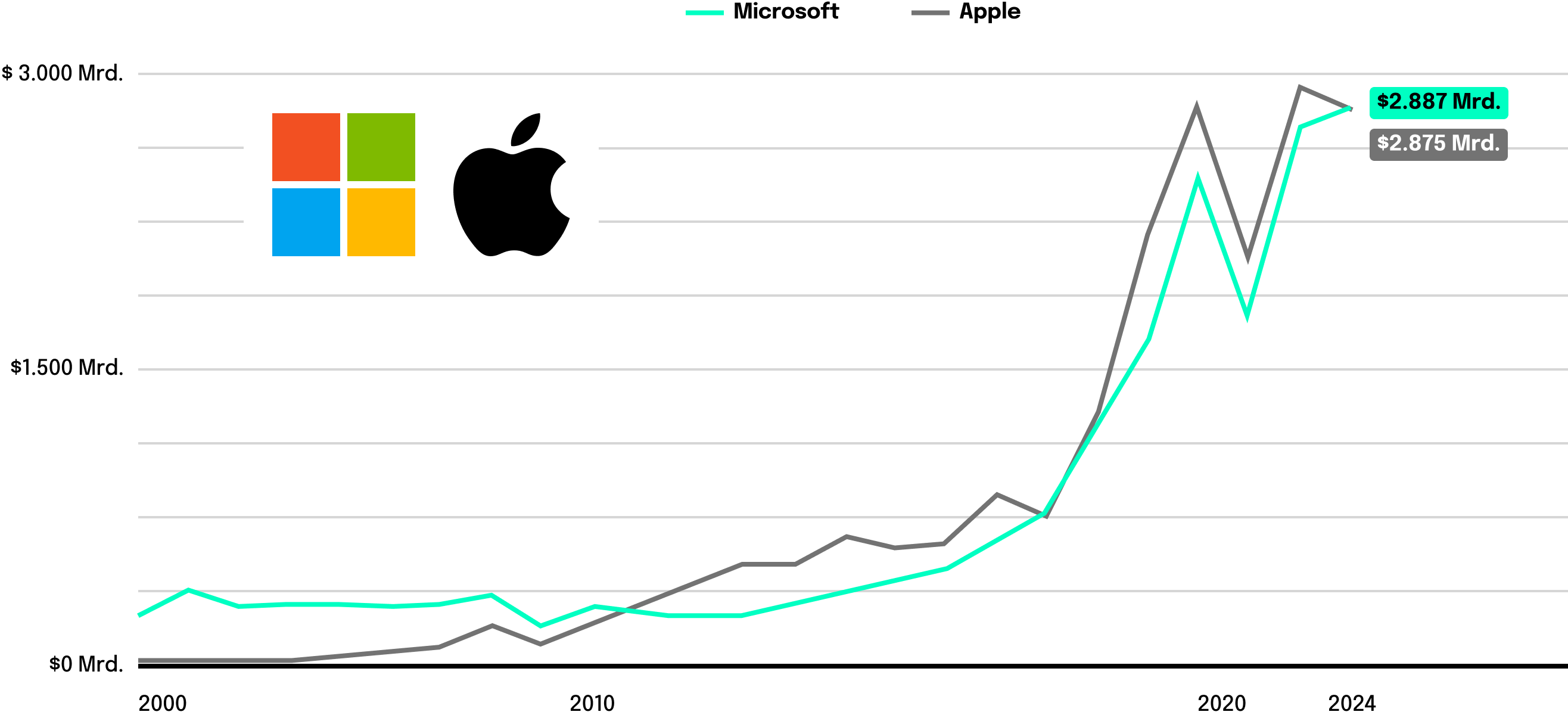

Für Microsoft haben sich diese Hoffnungen bereits erfüllt: Im Januar 2024 konnte der Technologie-Riese seinen langjährigen Konkurrenten Apple in der Marktbewertung überholen. Eine Entwicklung, die eindeutig auf Microsofts Vorreiterrolle im Bereich der generativen KI zurückzuführen ist. Das Unternehmen hat sich durch frühzeitige Investitionen in OpenAI hervorragend positioniert und integriert das ChatGPT zugrundeliegende LLM (Large Language Modell, ein hochentwickelter Algorithmus, der Texte verstehen und generieren kann) bereits erfolgreich in seine Bing-Suche und den ins Betriebssystem integrierten KI-Assistenten „Copilot“.

OpenAI und Microsoft waren die größten, aber bei Weitem nicht die einzigen großen Unternehmen, die 2023 mit generativer KI und entsprechenden Tools Wellen schlugen: Im Sommer brachte auch Google einen eigenen Chatbot namens Bard auf den Markt und legte im Dezember nochmal mit seiner generativen KI Gemini nach. Bislang gibt es von Apple in dieser Hinsicht noch keine Neuerung. Allerdings kursieren Gerüchte, dass bereits viele Personen an diesem Thema arbeiten. Und wer mit Apples Umgang mit neuen Technologien vertraut ist, weiß, dass das Unternehmen oft zunächst abwartet und dann mit einer großen Überraschung für Aufsehen sorgt.

Mein persönlicher Tipp: Die Entwicklerkonferenz WWDC von Apple sollte man dieses Jahr ganz genau verfolgen.

Generative KI-Beispiele aus der Banking-Welt

Der Hype um generative KI-Modelle hat auch vor dem Finanzsektor nicht Halt gemacht und war das beherrschende Thema des vergangenen Jahres. In der gesamten Branche wurde intensiv darüber diskutiert und nachgedacht. Eine regelrechte Goldgräberstimmung machte sich breit. Nüchtern betrachtet, ist im Bankenbereich bisher jedoch wenig Konkretes sichtbar geworden. Zwei nennenswerte Beispiele möchte ich dennoch hervorheben:

- den Financial Health Prototype von Erste Bank: ein interessantes Beispiel für einen Prototypen. Die Erste Bank, eine Sparkasse aus Österreich, hat einen Kunden-Chatbot mit KI entwickelt. Dabei haben die Kolleginnen und Kollegen ChatGPT mit dem Know-how von der Website und aus der Bank verknüpft. Voilà: Das Ergebnis ist bereits ziemlich gut und zeigt, wohin die Reise gehen kann.

- Morgan Stanleys Chatbot für wohlhabende Privatkundinnen und -kunden: In eine ähnliche Richtung bewegt sich Morgan Stanley mit seinem Chatbot für Mitarbeiterinnen und Mitarbeiter. Die Bank kooperiert bereits seit Sommer 2022 mit OpenAI. Entsprechend fortgeschritten ist die Entwicklung. Hier wird generative KI nicht nur getestet, sondern längst im Regelbetrieb eingesetzt. Anwendungsfälle sind zum Beispiel Zusammenfassungen von Beratungsgesprächen, das Senden von Folge-E-Mails, Aktualisieren der Kundendatenbank und Unterstützung von Beraterinnen und Beratern bei der Verwaltung komplexer Vermögen in Bereichen wie Steuern, Altersvorsorge und Erbschaften. Hier kann man sehr schön sehen, wie tief generative KI als Technologie in Wertschöpfungsprozesse einer Bank eingebunden werden kann – eine Blaupause für die gesamte Branche! (Mehr zu diesem Case gibt es in diesem Artikel auf Deutsch oder diesem auf Englisch.)

Meiner Ansicht nach sind derartige Beispiele jedoch noch eher selten. Bis zu einem gewissen Grad ist dies nachvollziehbar: Banken neigen dazu, bei der Einführung technologischer Innovationen zurückhaltend zu sein, da das Vertrauen ihrer Endkundinnen und -kunden – das höchste Gut – auf dem Spiel steht. Daher warten sie größtenteils ab, um zu sehen, wie viele generative KI verwenden werden und wie sie reguliert wird. Es scheint, als ob niemand der Erste sein möchte, der eine bahnbrechende KI-Innovation einführt.

Fintechs und Investoren in Warteposition

Bemerkenswert ist, dass nicht nur etablierte Banken in dieser abwartenden Haltung verbleiben, sondern auch Fintech-Unternehmen wie Neobanken, die eigentlich Zielgruppen mit einer Affinität zu Technologie ansprechen. Es wird berichtet, dass sie auf den „AI Act“ warten, also das Gesetz der Europäischen Union zur Regulierung von Künstlicher Intelligenz. Ihr Ziel ist es, zunächst Klarheit darüber zu erhalten, was erlaubt sein wird und was nicht.

Generative KI hat bei Fintech-Investorinnenen und -Investoren noch keinen Hype ausgelöst. Sie haben sich bereits vor ChatGPT mit künstlicher Intelligenz beschäftigt, hauptsächlich mit prädiktiver KI im Zusammenhang mit Betrugserkennung, Investitionsentscheidungen oder Risikobewertung. Inzwischen werden sowohl generative als auch prädiktive KI von Start-ups eingesetzt, allerdings eher als Funktion und nicht als Produkt. Das liegt daran, dass KI immer noch Fehler macht. Das ist besonders schmerzhaft, weil es im Banking um das Geld der Kundinnen und Kunden geht.

Produkt oder Funktion, das ist erneut die Frage. Nach Jahren oder sogar Jahrzehnten der Digitalisierung haben wir erkannt, dass finanztechnologische Innovationen nicht zwangsläufig das Potenzial besitzen, ein eigenständiges Fintech-Startup erfolgreich aufzubauen. Stattdessen können sie als Funktion den Weg zu Endkundinnen und -kunden finden, indem sie ergänzend in das Produkt oder Portfolio etablierter Marktteilnehmer integriert werden. Gerade vor diesem Hintergrund müssen sich Gründerinnen und Gründer in Zeiten von KI-Washing und Finanzierungskrisen dieser Frage stellen.

Research & Development zu generativer KI bei neosfer

Wir bei neosfer beschäftigen uns nicht erst seit dem Hype um generative KI mit dem Thema Künstliche Intelligenz. Auch davor gab es schon spannende KI-Anwendungsfälle im Banking. Wie viele andere auch, haben wir uns mit dem Aufkommen von generativer KI die Frage gestellt, wie sich damit Potenziale heben lassen und welche neuartigen Use Cases es gibt. Um uns dem zu nähern, haben wir unseren strukturierten Innovationsprozesses genutzt.

Bei der Commerzbank ist mit dem Input aller Business Units eine Liste mit mehr als 200 Ideen entstanden. Besonders viele kamen aus den Bereichen Kundenservice, Software-Entwicklung, Risiko und Marketing.

Aus dieser Liste sind wiederum Prototypen entstanden. Mit einem kleinen, schlagkräftigen Entwicklerteam haben wir uns diesen gewidmet – in jeweils sechs Wochen. Natürlich hätten wir uns jedem Prototyp auch deutlich länger widmen können. Doch sie sind alle in ihrer Funktion und ihrem Umfang bewusst limitiert, da es uns in diesem Prozess vor allem um das Sammeln von Erfahrungen geht. Es können anwendbare Lösungen bei den sechswöchigen Sprints herauskommen, müssen es aber nicht. So oder so schaffen wir als Innovationseinheit mit diesen Prototypen bei unseren Kolleginnen und Kollegen in der Commerzbank ein Bewusstsein dafür, was mit generativer KI schon möglich ist.

Drei dieser Prototypen möchte ich im Folgenden vorstellen.

Case #1 – Knowledge Retrieval

Einer der Prototypen, die so auch im Einsatz sind, ist ein klassisches Beispiel von Knowledge Retrieval, dem Abrufen von Wissen: Wir haben ein Programm für Software-Entwicklerinnen und -entwickler geschrieben, dem sie im Stile von ChatGPT Fragen stellen können. Das Ganze ist an eine interne Wissensdatenbank für Entwicklerinnen und Entwickler angeschlossen. Natürlich ist diese Datenbank durchsuchbar, nach vielen Jahren jedoch auch erwartbar komplex und schwierig zu durchschauen. Der Prototyp greift für die Beantwortung von Fragen auf diese Datenbank zu und gibt diese in verständlicher Form aus.

Case #2 – Customer Chatbot

Einen weiteren Prototypen haben wir im Bereich Kundenservice entwickelt, wo bereits ein Chatbot im Einsatz war. Der wurde jedoch vor dem Hype um generative KI entwickelt. In 2023 haben wir einen Chatbot mit generativer KI geschaffen und haben den direkten Vergleich: Die Entwicklungszeit des Chatbots hat sich von Monaten auf eine Woche verkürzt, das benötigte Team von mehreren Dutzend Entwicklerinnen und Entwicklern auf einen einzigen Entwickler. Das ist möglich, weil die neue Technologie so anders ist. Früher musste ein Chatbot so programmiert werden, dass er auf bestimmte Schlüsselwörter reagiert. Es brauchte eine Datenbank mit vordefinierten Antworten, sogenannte strukturierte Daten. Diese Notwendigkeit gibt es dank generativer KI nicht mehr, weil auch unstrukturierte Daten mit wenig Programmierkenntnissen erfasst werden können. Das verkürzt – übrigens in allen der hier genannten Prototypen – die Entwicklungszeit erheblich und erlaubt eine bisher nicht dagewesene Geschwindigkeit.

Unser Prototyp ist noch nicht einsatzbereit, sondern nur ein Proof of Concept, der zeigt, was möglich ist. Aber genau das ist manchmal unsere Aufgabe als Innovationseinheit.

Bei der Commerzbank arbeiten die Kolleginnen und Kollegen ebenfalls an einem Chatbot, allerdings nicht als Prototyp, sondern für den Regelbetrieb. Hier wird künstliche Intelligenz mit einem Avatar kombiniert, also einer digitalen Repräsentation einer Person als grafisches Symbol oder Figur in einer digitalen Umgebung. Bankkundinnen und -kunden können dem Avatar in natürlicher Sprache Fragen stellen, allgemeine Informationen erhalten und sich individuell beraten lassen. Der Banking Avatar wird für mobile Endgeräte entwickelt und basiert auf Microsoft-Technologie. Ich denke, dass die Commerzbank damit zu den First Movern gehört, auch wenn ich in meiner Einschätzung natürlich voreingenommen bin.

Case #3 – Sektorale Risikoanalyse

Unser dritter und aktueller Prototyp war technologisch anspruchsvoller: eine sektorale Risikoanalyse mit generativer KI. Bei der sektoralen Risikoanalyse geht es um die Bewertung von Risiken in bestimmten Branchen oder Wirtschaftssektoren. Ziel ist es, sektorale Herausforderungen besser zu verstehen und sich entsprechend darauf vorzubereiten. Für unsere Muttergesellschaft Commerzbank ist dies von besonderer Bedeutung und in gewisser Weise Routine.

Mit der verantwortlichen Geschäftseinheit bei der Bank haben wir einen Prototyp mit generativer KI gebaut. KI-gestützte Analyse gab es zwar auch hier schon vorher, aber wieder ist es ein Gamechanger, dass der Input und neue Inhalte jetzt unstrukturiert sein können. Er kommt aus vielen verschiedenen Quellen, von PDFs über Word-Dokumenten bis hin zu Internetseiten. Und am Ende steht eine Analyse wie vom Menschen erstellt.

Der Prototyp liefert auch Quellenangaben, damit wir die Ergebnisse nachvollziehen und kontrollieren können. Das machen wir auch regelmäßig mit Stichproben. Ob regulatorisch vorgeschrieben oder nicht, für uns ist es wichtig, dass wir den Ergebnissen vertrauen können. Im nächsten Schritt werden wir das Tool mit realen Trainingsdaten aus der Vergangenheit versorgen, um seine Leistung weiter zu verbessern.

Fazit: It’s time to build

Aus meiner Sicht als Mitarbeiter der Innovationseinheit der Commerzbank ist es von großer Bedeutung, nicht ausschließlich darauf zu setzen, Technologien extern zu erwerben. Stattdessen halte ich es für entscheidend, auch intern eigene Entwicklungen voranzutreiben. Dies ermöglicht es uns, selbst das erforderliche Know-how aufzubauen, um ein umfassendes Verständnis für die Technologie zu entwickeln. Nur so können wir effektiv mit ihr umgehen und unsere Vorhaben erfolgreich realisieren.

Natürlich ist es nicht möglich, alles selbst zu machen, und das ist auch nicht notwendig. Dennoch müssen wir durchdringen, wie diese Schlüsseltechnologien funktionieren, auch wenn Dritte eingebunden sind.

Um es mit den berühmten Worten von Tech-Investor Marc Andreessen zu sagen: „It’s time to build”. Diese Worte stammen aus dem in der globalen Tech-Szene viel beachteten Essay, den Andreessen im April 2020 veröffentlichte, also zu Beginn der Corona-Pandemie. Man kann seinen Frust und seine Hilflosigkeit herauslesen, wie unvorbereitet die westlichen Gesellschaften dem neuartigen Virus und seinen Folgen gegenüberstehen. Die Antwort des Startup-Investors: Es muss eben Neues gebaut werden! Dies schließt den Gesundheitsbereich, die Bildung und den Verkehr mit ein, weit über die Tech-Startups hinaus, in die Marc Andreessen investiert.

Genau diese Aufforderung, Neues zu bauen, braucht es für generative AI auch. Die Technologie ist da. Lasst sie uns nutzen, um neue Potenziale zu heben!

Ihr wollt mehr zu generativer KI erfahren? Hier verraten wir euch, was künstliche Intelligenz eigentlich ist und woher sie kommt. Wer wissen möchte, wie Unternehmen KI für positiven Impact nutzen können, wird hier fündig.